Aktien von Banken und Kreditkartenunternehmen fielen, nachdem der ehemalige US-Präsident Donald Trump eine Obergrenze für Kreditkartenzinsen gefordert hatte. In einem Posting am Freitag auf Truth Social schlug Trump vor, die Zinssätze ab dem 20. Januar 2026 für ein Jahr auf 10 % zu begrenzen.

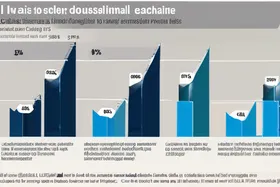

Der Vorschlag wirkte sich auf die Finanzmärkte aus. Die britische Bank Barclays, die ein bedeutendes US-Kreditkartengeschäft betreibt, verzeichnete einen Kursrückgang von 3,5 %. Auch US-amerikanische Unternehmen wie American Express, Visa und Mastercard erlitten im frühen Handel Verluste.

Trumps Äußerung ließ eine Idee wieder aufleben, die er bereits während seines Präsidentschaftswahlkampfs 2024 ins Spiel gebracht hatte. "Ab dem 20. Januar 2026 fordere ich als Präsident der Vereinigten Staaten eine einjährige Obergrenze für Kreditkartenzinsen von 10 %", schrieb er.

US-amerikanische Bankenverbände reagierten auf den Vorschlag mit der Feststellung, dass eine Zinsbegrenzung den Zugang zu Krediten einschränken und Millionen von Familien und kleinen Unternehmen negativ beeinflussen würde. Diese Verbände argumentieren, dass eine solche Obergrenze den Kreditmarkt stören und es für Einzelpersonen und kleine Unternehmen erschweren könnte, die notwendigen Finanzmittel zu erhalten.

Der durchschnittliche Zinssatz für Kreditkarten in den USA liegt derzeit bei etwa 20 %. Die vorgeschlagene Obergrenze von 10 % stellt eine erhebliche Reduzierung dar, die sich auf die Rentabilität von Kreditkartenherausgebern auswirken und möglicherweise deren Kreditvergabepraktiken verändern könnte.

Es bleibt unklar, wie eine solche Obergrenze umgesetzt werden würde oder ob sie rechtlich durchsetzbar wäre. Trump nannte keine Mechanismen für die Einführung der Obergrenze und ging nicht auf mögliche rechtliche Einwände ein. Das Fehlen von Einzelheiten hat zur Unsicherheit an den Finanzmärkten beigetragen.

Die potenziellen Auswirkungen auf die Verbraucher sind ein wichtiger Streitpunkt. Befürworter der Obergrenze argumentieren, dass sie Einzelpersonen, die unter hochverzinslichen Schulden leiden, finanzielle Entlastung bringen würde. Gegner argumentieren, dass sie zu einer geringeren Kreditverfügbarkeit führen könnte, insbesondere für Personen mit niedrigeren Kreditwürdigkeiten, und möglicherweise Gebühren oder andere mit Kreditkarten verbundene Kosten erhöhen könnte.

Der aktuelle Stand des Vorschlags ist ungewiss, bis weitere Details und mögliche legislative oder regulatorische Maßnahmen vorliegen. Die Finanzindustrie beobachtet die Entwicklungen aufmerksam und bewertet die potenziellen Auswirkungen auf ihre Geschäfte und die Verbraucher.

Discussion

Join the conversation

Be the first to comment